LBOs: el punto de encuentro entre las fusiones y adquisiciones y la deuda.

Por: Camilo de la Vega y Thomas Aguirre

Acompañamiento: Marcos G. Linares, José Gabriel Bernal, Lucía Gutierrez y Felipe Nova

Acompañamiento: Marcos G. Linares, José Gabriel Bernal, Lucía Gutierrez y Felipe Nova

En este artículo, Camilo de la Vega Alarcón y Thomas Aguirre, miembros del Semillero de Fusiones y Adquisiciones de la Universidad de Los Andes, explican qué es una leveraged buyout (LBO) y las particularidades de esta modalidad de financiación.

Asimismo, esta entrada del blog contó con el apoyo de Marcos G. Linares, José Gabriel Bernal, Lucía Gutierrez y Felipe Nova, fellows del Semillero.

¿Qué es una leveraged buyout (LBO)[1]?

En primer lugar, una adquisición apalancada, o una leveraged buyout (LBO), es una transacción en la que el comprador adquiere una parte controlante o la totalidad de una sociedad (en adelante, la sociedad objetivo) a través de la financiación de una parte significativa del precio mediante el uso de la deuda –del 60 al 90 % del precio de compra dependiendo de las características de la transacción–. En otras palabras, en una leveraged buyout el comprador adquiere el target utilizando una porción relativamente pequeña de capital propio, siendo en su mayoría adquirida por financiamiento externo asumido directamente por la sociedad objetivo -que figura como deudora-. (Kaplan y Strömberg, 2009)

Dicha financiación está garantizada con los activos de la sociedad objetivo y será pagada después con los flujos de efectivo generados por la misma. Ahora bien, debido a los altos niveles de endeudamiento de la transacción, la financiación suele sofisticarse, por ejemplo, cuando la sociedad objetivo tiene un exceso de flujo de caja, cuando se necesita una valoración colateral, o cuando existe una cantidad plural de sujetos que intervienen en la operación. En este punto radican las diferencias fundamentales entre una LBO y una adquisición o fusión estándar.

La estructura de la financiación

La deuda utilizada para financiar una LBO proviene de diferentes instrumentos que varían de acuerdo a su plazo, tasa, garantías exigidas y cobertura.

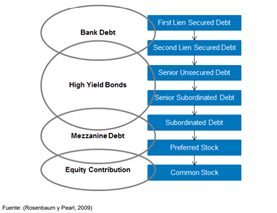

La figura que se presenta a continuación es una agrupación realizada por Rosenbaum y Pearl (2009) en donde categorizan las principales fuentes de financiación de una sociedad adquirente de acuerdo al ranking que ocupan en la estructura de capital:

En otras palabras, entre más arriba de la estructura de capital se encuentre el instrumento, menor riesgo tendrá, y, por consiguiente, la tasa exigida por el financiador a la sociedad objetivo será menor. Sin embargo, usualmente entre menor sea el riesgo de una fuente de financiación, menor es la flexibilidad que el acreedor otorgará a la sociedad objetivo. (Ramírez, 2015)

Por lo anterior, el escenario ideal consistiría en obtener financiación con tasas de interés o rendimiento relativamente bajas. Sin embargo, entre más elevado el nivel de endeudamiento, más se dificulta el acceso al crédito. Por esto, es usual que en las LBO de mayor tamaño los créditos ofrecidos por los bancos no basten[2] y sea necesario recurrir a la emisión de bonos en los mercados de capitales. Los bonos emitidos en el marco de una LBO son usualmente considerados bonos basura[3] -porque son muy riesgosos-, y, en este sentido, su tasa de interés o de retorno esperada es mucho más alta. (Hurduzeu & Popescu, 2015) Finalmente, en caso de que la deuda levantada conjuntamente a través de los créditos bancarios y la emisión de bonos sea insuficiente para cubrir el precio de la LBO, el comprador podrá emitir deuda mezzanine; similar a los bonos, pero con la particularidad de que puede convertirse en acciones o deuda. (Demaria, 2021) El costo de esta deuda es todavía mayor que el de los bonos basura.

La estructura societaria

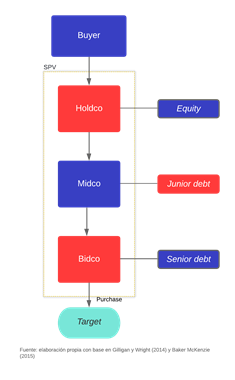

La siguiente estructura societaria es la que típicamente despliega un private equity fund en una LBO compleja para asegurar eficiencias tributarias y financieras.

Para la adquisición de la sociedad objetivo, el fondo crea tres sociedades intermedias o SPV (special purpose vehicles): (i) una compañía holding –HoldCo–, (ii) una compañía media cuya función es soportar una gran parte de la deuda adquirida en la fase de financiación –MidCo–, y (iii) la adquirente –BidCo– que se convierte en la sociedad matriz inmediata y, que, en algunas ocasiones, se fusiona directamente con la sociedad objetivo.

La razón por la que se crean las tres SPV responde a la estructura de la financiación. (Simonyan, 2017) En efecto, BidCo -que está más abajo en la estructura del grupo- recibirá la deuda senior o bancaria; MidCo recibirá la deuda junior, es decir, los bonos basura y la deuda mezzanine; y HoldCo tendrá la porción del patrimonio correspondiente a los accionistas. Así pues, en caso de que la sociedad objetivo deba liquidarse, el primer acreedor al que se le pagará será a quien posea la deuda senior. En este sentido, la liquidación del target se hará a favor de BidCo y esta, a su vez, pagará a los acreedores senior. Así, tan pronto se paga la deuda senior, el dinero disponible, en caso de existir, será destinado a la deuda junior. Esto implica que MidCo será la que pagará a sus acreedores. El dinero restante, en caso de existir, será repartido a los accionistas por HoldCo.

A través de HoldCo el comprador -como un private equity fund, por ejemplo- limita su responsabilidad frente a terceros al patrimonio de la sociedad vehículo.

La utilidad de la deuda

Gracias a la deuda, el comprador podrá aportar una cantidad relativamente pequeña de su propio capital y, por vía del endeudamiento, recaudar capital para iniciar la adquisición de una empresa más cara. Asimismo, en un número considerable de legislaciones es posible deducir en algún porcentaje el servicio de la deuda del impuesto sobre la renta (Rosenbaum & Pearl, 2020), de manera que efectivamente se configura una estructura impositiva más eficiente.

A modo de ilustración, suponga que tras un año del cierre de la adquisición de la sociedad objetivo existen dos escenarios: en el primero, el pago se realizó con deuda y se debe por concepto de intereses $1’000 USD (columna izquierda de la Tabla); en el segundo la compra se realizó sin deuda y no se debe nada por intereses (columna derecha de la Tabla). Si la legislación permitiera deducir completamente el pago de intereses del ingreso gravable, en el primer escenario deberá pagarse por concepto de impuestos solo $1’360 USD; $340 USD menos que si no se hubiera utilizado deuda.

Este ejemplo, explica en cierta medida por qué la deuda actúa como escudo fiscal.

|

|

Leveraged Buy-Out |

Debt-Free Acquisition |

|

Net operating income |

5000 |

5000 |

|

Interest expense |

1000 |

0 |

|

Taxable income |

4000 |

5000 |

|

Taxes (34%) |

1360 |

1700 |

|

Net income |

2640 |

3300 |

El ejemplo presentado anteriormente pone en evidencia la utilidad de la deuda por lo beneficiosa que puede ser en aspectos tributarios. En este sentido, una LBO puede resultar sumamente atractiva para el comprador.

Las características de la sociedad objetivo

Teniendo en cuenta qué es una LBO, la estructura de la financiación, la estructura societaria y la utilidad de la deuda, el punto de partida de una leveraged buyout es que el valor de mercado de la sociedad objetivo -reflejado en el precio de compra- sea inferior a su valor real -calculado a través de la actualización de sus flujos de caja libre esperados- para que el comprador pueda ofrecerle a los accionistas de la sociedad objetivo un precio más alto que el del valor del mercado. En este sentido, el libro Régimen Jurídico de las Adquisiciones de Empresas (2001) argumenta que la sociedad objetivo suele cumplir cinco características:

- Que tenga flujos de caja consistentes y lo suficientemente grandes como para hacer frente al pago de los intereses y amortización del principal de la deuda.

- Que tenga un equipo de gestión experimentado, maduro, y con enorme conocimiento del mercado, que sea capaz de gestionar de forma óptima una empresa fuertemente endeudada.

- Que sea una empresa estable de crecimiento medio que no tenga mayores necesidades de liquidez que podrían poner en peligro su capacidad para satisfacer la deuda.

- Que tenga un bajo endeudamiento.

- Que tenga la posibilidad de reducir costes del negocio, la posibilidad de vincular al equipo de gestión con la sociedad mediante el ofrecimiento de acciones u opciones sobre acciones, y, aunque sea menos frecuente, la posibilidad de vender ciertos activos que no tienen que ver con el negocio central de la sociedad para obtener fondos adicionales.

Teniendo en cuenta lo anterior, la sociedad objetivo debe reunir ciertas características para que el comprador asuma el riesgo y adquiera la compañía endeudándose.

La asignación de riesgos en el contrato de adquisición

La consumación de la LBO siempre estará sometida a la disponibilidad de financiación: sin ella, el comprador no podrá pagar el precio acordado. Normalmente, los prestamistas se comprometen a financiar la transacción al momento de firmar el contrato de adquisición. Sin embargo, es posible que entre la firma y el cierre no se materialice la financiación. Por este motivo, las partes estipulan cláusulas que pueden incluir (Curtis & Barshop, 2011):

- La presencia o ausencia de una cláusula suspensiva que someta la obligación del comprador a cerrar la transacción a la disponibilidad de financiación.

- Una declaración del comprador respecto de su interés de financiar la transacción con deuda.

- El compromiso del comprador de obtener financiamiento.

- El compromiso del vendedor de cooperar con el comprador para obtener financiamiento.

También existirá la posibilidad de pactar un cargo por ruptura o cargo de terminación –del inglés, break-up fee– en caso de que no se obtenga la financiación esperada.

Anotaciones finales

Las LBOs representan una oportunidad para el mercado latinoamericano de fusiones y adquisiciones en tiempos de crisis. Sin embargo, como se anotó en este artículo, la estructuración de una modalidad de financiación tan particular como ésta requerirá que la transacción -y, particularmente, la sociedad objetivo- cumpla con unas características muy específicas para que la misma resulte viable, exitosa y rentable.

Es más, de acuerdo con Kaplan y Strömberg (2009), desde 1970 hasta 2007 se han realizado 17.171 LBOs (en las cuales el inversionista es un fondo de capital privado) en todo el mundo por un valor de 3,6 miles de millones de dólares, de las cuales el 6% -1000 aproximadamente- han llevado al target a la bancarrota, lo que pone de presente el riesgo asociado a una mala estructura de capital o de financiación en este tipo de transacciones. (Ramírez, 2015). En consecuencia, resulta fundamental entender qué es una LBO, la estructura de la financiación, la estructura societaria, la utilidad de la deuda, las características de la sociedad objetivo y la asignación de riesgos en el contrato de adquisición para evitar que la compra apalancada fracase.

Notas al pie:

[1] El origen de esta figura se remonta al inicio del siglo XX y ha tenido un desarrollo importante desde los años 80. (Gaughan, 2018)

[2] Ni siquiera bajo figuras como la sindicación del crédito.

[3] También denominados high-yield bonds.

Bibliografía:

Álvarez, J. & Carrasco, A. (2001). Régimen Jurídico de las Adquisiciones de Empresas. España: Editorial Arazandi.

Baker McKenzie. (2015). Global LBO Guide. London: Private Equity Group.

Curtis, L., & Barshop, M. L. (2011). Financing Provisions in Acquisition Agreements. Los Angeles: California Business Law Practitioner.

Demaria, C. (2021). Introduction to Private Equity, Debt and Real Assets. London: Wiley.

Gaughan, P. (1996). Mergers, Acquisitions and Corporate Restructurings. New York: John Wiley & Sons, Inc.

Gilligan, J., & Wright, M. (2014). Private equity demystified: An explanatory guide. London: ICAEW Corporate Finance Faculty.

Hurduzeu, G., & Popescu, M.-F. (2015). The history of junk bonds and leveraged buyouts. Procedia Economics and Finance 32, 1268-1275.

Kaplan, S., & Stromberg, P. (2009). Leveraged Buyouts and Private Equity. Journal of Economic Perspectives, 23 (1): 121-46.

Leveraged Buyout: una modalidad de financiación [en línea] (2014). [Consultado: 28 de septiembre de 2021]. Disponible en: https://www.asuntoslegales.com.co/analisis/camila-quintero-506601/leveraged-buyout-una-modalidad-de-financiacion-2181121

Ramírez, S. (2015) La Estructura de Capital como creadora de valor y factor de éxito en adquisiciones apalancadas o Leveraged Buyouts (LBOs). [Tesis de posgardo, Colegio de Estudios Superiores de Administración - CESA] Repositorio de tesis del Colegio de Estudios Superiores de Administración. https://repository.cesa.edu.co/bitstream/handle/10726/1075/MFC2016-386.pdf?sequence=6&isAllowed=y

Rosenbaum, J., & Pearl, J. (2020). Investment Banking: Valuation, LBOs, M&A, and IPOs . New York: Wiley.

Simonyan, K. (2017). Private Equity Backed Firms & Creditor Protection. Budapest: Central European University.