Nutresa: adquisiciones hostiles y estrategias reactivas de la administración

POR: JUAN SEBASTIÁN PEÑAFORT, FABIO ANDRÉS BRICEÑO Y SEBASTIÁN HERRERA

En esta entrada, Juan Sebastián Peñafort y Fabio Andrés Briceño, miembros del Semillero de Fusiones y Adquisiciones, junto a Sebastián Herrera, estudiante de la Universidad de los Andes, analizaron la oferta pública de adquisición relacionada con el Grupo Nutresa. La OPA presentada por el grupo Gilinski para la adquisición de un considerable número de acciones de Nutresa ha generado varias dudas sobre este tipo de ofertas y sobre qué constituye una adquisición hostil. Con base en esto, se explican algunos conceptos relacionados al caso y son ahondados los mecanismos que pueden usar los accionistas de una empresa para hacer frente a este tipo de adquisiciones con miras a la reactivación de la administración.

El día 10 de noviembre de 2021 la noticia de la propuesta de la adquisición hostil de varias acciones de Nutresa por parte de los empresarios Jaime y Gabriel Gilinski sorprendió a más de uno, y dejó muchas dudas relacionadas sobre en qué consiste este tipo de propuesta y de qué forma un grupo empresarial como Nutresa puede reaccionar ante un intento de adquisición de tal magnitud.

La Oferta Pública de Adquisición (en adelante OPA) propuesta por los Gilinski fue realizada por intermedio de la empresa Nugil Overseas S.A, la cual se encuentra radicada tanto en Bogotá como en Panamá y en la cual figuran los Gilinski como los directores y presidentes de dicha empresa. El contenido de la propuesta es por lo menos sorprendente; se propone adquirir un paquete que oscila entre el 50,1% y el 62,62% del total de las acciones de Nutresa, para lo cual se pagaría por cada acción un precio de US$ 7,71, lo que dejaría el monto de la transacción entre un rango de US$ 1.700 millones y US$ 2.500 millones, dependiendo del porcentaje de acciones que se vendan.

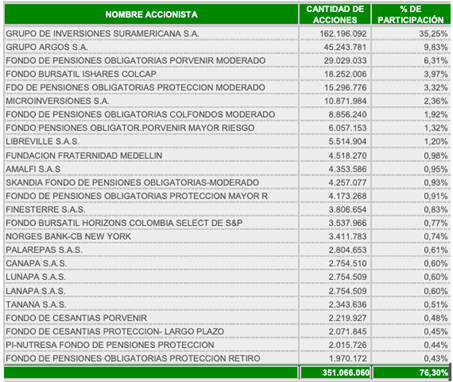

Actualmente las acciones de Nutresa se encuentran divididas de la siguiente forma:

Fuente: Grupo Nutresa S.A

Estos datos muestran que en la actualidad es el Grupo Sura y el Grupo Argos quienes tienen en su poder la mayor cantidad de acciones de Nutresa, por lo que la propuesta de adquisición hostil por parte de los Gilinski además de ser sumamente atractiva para estos accionistas también es bastante controversial teniendo en cuanto a la decisión de si estos grupos empresariales deciden hacer parte del OPA de Nutresa. Los Gilinski están proponiendo pagar un aproximado de $30.208 COP por cada acción de la empresa (US $7,71), cuando el precio de esta acción ha oscilado entre los $21.740 COP y los $24.560 COP durante el transcurso del último año. Los Gilinski están proponiendo pagar entonces un aproximado de $8.000 COP más por cada acción de Nutresa, lo que para cualquier accionista de Nutresa es sumamente atractivo y quizás para algunos una oportunidad que no puede ser dejada a un lado.

Ahora bien, desde que los Gilinski presentaron la propuesta de la adquisición hostil han ocurrido varios hechos que valen la pena resaltar. Por ejemplo, la Superintendencia Financiera suspendió las acciones de Nutresa en el mercado de valores cuando el precio se encontraba en $21.740 COP, por lo que actualmente esta acción no está cotizando en la bolsa y no puede ser comprada ni vendida. Ante la noticia de la aprobación de la OPA por parte de la Superfinanciera, varios grupos empresariales como Sura y Argos están analizando esta oferta tomando en consideración las posibles bondades y desventajas que este tipo de transacción puede suponer para el portafolio de inversión que estos grupos manejan. Por otro lado, la junta directiva de Nutresa ha sacado un comunicado en los últimos días, mencionando que los destinatarios de la OPA serían todos los accionistas de la compañía, por lo que incluso los accionistas minoritarios de la compañía podrían contemplar la opción de vender sus acciones.

Algunos de los términos que son utilizados para explicar lo ocurrido en el OPA de Nutresa pueden ser desconocidos o confusos, por lo que explicaremos de manera detallada y simple en qué consisten algunos de estos términos que son muy importantes para entender la práctica del M&A. Por un lado, encontramos un OPA, el cual consiste en un tipo de movimiento bajo el cual una persona o entidad ofrece de forma pública a todos los accionistas de una empresa la oferta de comprarles sus acciones. Este tipo de oferta normalmente tiene un precio determinado, el cual usualmente es superior al precio que cotizan las acciones de la empresa en cuestión para motivar a los accionistas a vender.

Adicionalmente, en Colombia existe normatividad sobre la obligatoriedad de adquirir a través de una OPA, lo que se encuentra legislado en el Decreto 1941 de 2006. En esta norma se establece que la adquisición de una participación igual o superior al veinticinco por ciento (25%) del capital de una empresa deberá realizarse a través de una OPA por estipulación legal. La OPA entonces también puede fungir como un instrumento de protección a los socios minoritarios, esto en la medida que la adquisión de acciones se realiza de forma igual y no se tiene en cuenta el número de participaciones que cada socio tiene, por lo que sin importar si el socio es minoritario o controlante, dentro de la OPA se concibe cada acción como igual sin importar su titular.

Este tipo de ofertas pueden afectar al inversionista de diversas maneras, por ejemplo, permite que los accionistas de una empresa puedan realizar la venta de sus acciones en igualdad de condiciones, sin importar el número de acciones que posean. Otro beneficio destacable de este tipo de operaciones es el hecho de que una empresa que está siendo mal administrada puede tomar un mejor rumbo al cambiar de accionistas mayoritarios, por lo que el precio de las acciones de dicha empresa puede subir con el tiempo y beneficiar a todos. Sin embargo, como cualquier otra operación, una OPA puede no tener el mejor resultado y ante el cambio de accionistas puede observarse un peor rendimiento, lo que puede acabar afectando negativamente todo el funcionamiento de la empresa.

Dentro de los tipos de OPA que podemos encontrar, existe uno que se denomina como adquisición hostil, el cual se caracteriza por ser una OPA que una parte presenta con la finalidad de adquirir una cantidad de acciones suficientes como para tomar el control de una empresa. Adicional a esto, lo que distingue a una adquisición hostil es a la falta negociación o acuerdos a los que se llegan con la administración de la empresa a la cual se le está comprando el control, por lo que este tipo de operación es una oferta unilateral que se presenta a todos los accionistas de una empresa, sin que previo a dicha oferta se haya negociado un precio por las acciones o se haya llegado a un acuerdo con la administración. En este tipos de OPAs se ofrece normalmente un precio mayor al que cotizan normalmente las acciones de la empresa en el mercado de valores, por lo que los accionistas de dicha empresa pueden verse tentados a vender sus acciones y el control de la empresa puede pasar al adquirente, incluso si el accionista mayoritario no está de acuerdo con la adquisición.

1. ¿Qué pueda hacer una sociedad emisora para evitar la adquisición hostil en Colombia?

Ahora bien, cuando se está pensando en adquirir una empresa pública (o sea que cotiza en bolsa) lo primero es negociar un precio con la administración, en esta negociación la junta directiva debe proponer un precio al adquirente que sea justo y de ser aceptado la junta directiva será la que lleve la propuesta a todos los accionistas. Teniendo en cuenta que el deber de la junta directiva es maximizar el valor para los accionistas, negarse a una adquisición puede ser contraproducente frente a sus deberes fiduciarios. A pesar de esto, si la oferta no representa el valor real de la compañía, la junta directiva tiene el deber de negarla. Sin embargo, existen muchas otras razones por las cuales la administración de una sociedad podría negarse a una adquisición, incluso cuando esta pueda ser beneficiosa para los accionistas. Esto puede suceder cuando la administración tiene el deseo de mantener el control o esta proyectando los intereses de un accionista mayoritario.

Cuando la negociación con la administración falla, por la razón que sea, el adquirente siempre puede saltarse este proceso de negociación descrito y hacer una oferta pública a todos los accionistas e intentar una adquisición hostil. Cuando esto sucede, la administración tratará de tomar medidas en contra para evitar que la compra se lleve a cabo, algunas de estas medidas, llevadas a cabo más que todo en los mercados extranjeros, se pueden dividir en medidas preventivas: que son usadas por la administración cuando ésta siente que se exponen a una compra, y medidas reactivas: que son usadas por la administración una vez el adquirente ha iniciado una estrategia de compra.

De esta manera, las estrategias reactivas son mecanismos ex post implementados por aquellas compañías que desean contrarrestar una OPA y no cuentan con barreras anteriores o permanentes para lograrlo. Algunas de estas estrategias pueden ser los cambios en la estructura de capital de la sociedad, que suelen ser las medidas más comunes para evitar una compra: esto incluye las recapitalizaciones, la emisión de deuda adicional, la emisión de acciones adicionales y la recompra de acciones extraordinarias. Sin embargo, en Colombia, estas medidas se encuentran prohibidas por el deber de neutralidad que se encuentra en el artículo 6.15.2.1.19 del Decreto 2555 de 2010, de forma que queda prohibido para las sociedades emisoras cambiar su estructura de capital cuando se ofrece una OPA a sus accionistas.

Igualmente, el artículo de este decreto prohíbe de manera general que las sociedades emisoras tomen acciones que puedan afectar una OPA una vez esta es presentada a los accionistas de la sociedad. Estas prohibiciones no se detienen únicamente en impedir los cambios en la estructura del capital, sino que además evitan que la sociedad emisora realice cualquier operación que pueda afectar la oferta publica. La norma incluso llega a prohibirle a la sociedad hacer enajenaciones de sus activos cuando estos sean superiores al 5% de su activo total, evitando así que la compañía se deshaga de sus bienes más importantes con el objetivo de desmotivar al comprador hostil, estrategia que es usada con frecuencia en el mercado estadounidense. De esta forma, la norma amarra las manos de la sociedad emisora frente a cualquier medida que esta tome para evitar el éxito de la oferta, llegando incluso tan lejos que prohíbe de manera general “Cualquier otro acto que no sea propio del giro ordinario de los negocios de la sociedad o que tenga por objeto o efecto perturbar la oferta.”. Adicionalmente, las mismas prohibiciones se encuentran para cualquier grupo empresarial del que haga parte la sociedad emisora o para cualquier otra sociedad que comparta un beneficiario real igual, o sea, cualquier otra sociedad que en últimas beneficie a la misma persona o grupo de personas que a la sociedad emisora.

Para concluir, la administración de una sociedad emisora colombiana encontrará que intentar cualquier estrategia con el propósito de evitar que se lleva a cabo una OPA puede resultar frustrada. Así, la sociedad emisora afectada por una oferta pública no tiene alternativas sustanciales con las cuales evitar ser adquirida, más allá de que sus accionistas consideren que la administración de la sociedad se encuentra en las mejores manos, y así decidan castigar la OPA al no vender su participación. A menos, por supuesto, que otro competidor decida entrar (a favor o en contra de la administración) con una oferta más lucrativa.

Bibliografía

Del Fresno, B. G. (2017, 9 mayo). Cómo funciona una OPA y cómo puede afectar al inversor. BBVA. https://www.bbva.com/es/como-funciona-una-opa-y-como-puede-afectar-al-inversor/

Ministerio del interior y justicia. (2006, 13 junio). Decreto 1941 de 2006. D.O 46299.

Nutresa. (2021). Principales accionistas de Nutresa. https://gruponutresa.com/wp-content/uploads/2021/03/25-PRINCIPALES-ACCIONISTAS-DIC-2020.pdf

Pearce II, J. A., & Robinson Jr, R. B. (2004). Hostile takeover defenses that maximize shareholder wealth. Business Horizons, 47(5), 15-24.